El arte de detectar cambios de tendencias en trading

Así funciona el patrón doble de techos y suelos, una poderosa herramienta de trading

Una de las técnicas clásicas en trading para confirmar los cambios de tendencia son los dobles suelos y los dobles techos. Junto con la formación de cabeza y hombros, forman el núcleo sobre el que los traders construyen su arsenal para intentar batir al mercado.

Son más difíciles de identificar y pueden provocar errores en la operativa de los inversores que pretendan adelantarse a la confirmación de la figura. Por eso es importante comprender las fuerzas del mercado que subyacen más allá del simple patrón chartista.

Un doble suelo sirve para detectar vueltas alcistas en tendencias bajistas. Los analistas suelen referirse a esta formación con la letra «W» por la forma característica del patrón.

Se identifica por dos valles o mínimos del precio separados por un pico o máximo, que ha implicado un recorrido importante de los precios desde esos mínimos, seguido de un retroceso posterior.

Antes de que la formación se concrete, los mínimos y máximos del precio van decreciendo hasta que entran en un escenario lateral, lo que refleja un mayor equilibrio entre compradores y vendedores.

Operativa con dobles suelos

La formación de la figura continúa con un máximo relativo que ha de ser relevante y que debería suponer una subida de al menos el 15 por ciento desde el mínimo anterior para los dobles suelos, y el 10 por ciento en los triples suelos.

La horizontal sobre ese máximo define una línea clavicular y si el precio la rompe al alza, el patrón estará confirmado. Pero nunca antes. Dos contactos en una zona de soporte nunca son un doble suelo.

Desde este punto de vista, explica José Luis Herrera, analista en Banco BIG, la utilidad del doble suelo pasa por «delimitar claramente» la zona de soporte. Esta es su gran ventaja para los traders, pues al final «el doble suelo no deja de ser un soporte confirmado más», añade Luis García Langa, director de Aulafinanzas.com.

Pero más importante que la figura en sí misma son sus implicaciones. Tras una secuencia constante de mínimos y máximos decrecientes, se entra en una fase lateral, «momento en el que el mercado se debate entre la continuidad bajista y la vuelta alcista», apuntan Carlos Doblado e Isaac de la Peña en su libro ‘Fundamentos del análisis técnico’.

Al final, con la confirmación de la figura y la ruptura del último máximo decreciente relevante, se concreta la victoria del lado alcista, es decir, «se da un cambio en las convicciones del mercado», aseguran estos expertos.

Para plantear la operativa, el objetivo de precios se establece trazando una línea desde el mínimo del suelo hasta el último máximo decreciente. Esta distancia se proyecta al alza desde la base de línea clavicular y determina el objetivo final. En estas formaciones suelen ser frecuentes los retrocesos o «throwback», que normalmente sirven para confirmar el cambio de tendencia.

La importancia de no anticiparse

En la gestación de los dobles suelos, el plazo temporal es una variable relevante. Se necesitan al menos uno o dos meses para que la figura se ajuste a los cánones chartistas. En general, cuanto mayor sea el tiempo transcurrido entre los dos valles, mayor será el cambio potencial que anticipa la pauta una vez se confirme. En algunos casos, la separación puede alcanzar los tres meses, y en los gráficos mensuales y semanales puede llegar a varios años.

El comportamiento del volumen es bastante desigual, pero en líneas generales, suele ser más importante en la formación del último valle, en el tramo de la recuperación. Donde sí tiene que ser mayor el volumen es en el momento de confirmación de la figura, cuando el precio rompe la línea clavicular.

Debería superar con mucho la media de lo negociado durante la formación del patrón. Un caso particular de esta formación son los triples suelos, que prácticamente son lo mismo pero con tres puntos de apoyo sobre los mínimos antes de que se produzca la ruptura alcista de los precios.

La clave con esta figura pasa por tener calma. «Es muy importante no precipitarse frente a estas figuras de cambio», explica Josep Codina, analista de la revista INVERSIÓN. «Hay que esperar la confirmación y las principales características de la formación para estar seguros», advierte este experto.

Con este diagnóstico coincide Daniel Pernas, director de DPS Trading. Su mejor consejo para los inversores es que no se anticipen antes de que se confirme la figura. «Muchos traders al ver un segundo mínimo aislado ya vaticinan que se está formando el suelo sin esperar confirmación del precio y eso es un error», recalca este experto.

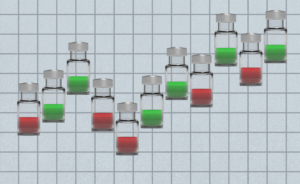

Operativa con dobles techos

Con los dobles techos, los traders tratan de detectar el agotamiento de la tendencia alcista y la potencial vuelta bajista de las cotizaciones. Se suelen representar por la letra «M», dada la forma del patrón. Se definen por dos máximos consecutivos situados en un mismo nivel de precios y separados por un mínimo de los precios considerable.

Al igual que sucede con los dobles suelos, este patrón necesita cumplir una serie de características que permitan no confundirlo con otras figuras. En primer lugar, los dos máximos se tienen que alcanzar con apoyo del volumen, mientras que el retroceso posterior se debe iniciar con menos intensidad operativa.

La caída desde los máximos suele rondar el 15 por ciento, lo necesario para que el mercado alcance un cierto nivel de sobreventa.

Seguidamente, comienza una nueva reacción al alza pero esta vez acompañado por menos volumen que el que provocó el máximo anterior. Al aproximarse al anterior alto, la presión vendedora vuelve a forzar las caídas y los precios deben caer hasta el mínimo anterior. Pero en este caso, esta zona se rompe y no actúa como soporte, con lo que los precios confirman el cambio de la tendencia.

De nuevo, el plazo de separación entre los máximos debe oscilar entre uno o dos meses. En espacios temporales inferiores, el doble techo se podría confundir con una formación rectangular, que no tiene implicaciones de cambio de tendencia. Para plantear la operativa, se traza una línea entre el máximo de los dos picos y el mínimo.

Esa distancia de proyecta desde el mínimo hacia abajo, con lo que se obtiene un objetivo de caída para toda la figura. Lo normal es que la ruptura de la línea de tendencia principal se suela dar en la corrección del segundo máximo.

Además, es frecuente que después de la ruptura se den los «pullbacks» o intentos del precio de situarse otra vez sobre los mínimos. Si la reacción es importante y viene acompañada de volumen, pueden invalidar la figura.

Las cuñas, un caso particular

Un caso particular que a veces suele crear confusión con los dobles techos es el de las cuñas ascendentes. Normalmente aparecen en tendencias secundarias y anticipan un giro del mercado.

La cuña está formada por dos líneas de tendencia convergentes. Una sirve como soporte y la otra como resistencia, de manera que ambas se unen en el límite y dan forma a un triángulo. Su particularidad es que se inclina en contra de la tendencia. De esta forma, una cuña inclinada hacia arriba, en sentido ascendente, es una formación bajista.

Por el contrario, una cuña inclinada hacia abajo tiene implicaciones alcistas. En la cuña ascendente del gráfico número 3, las dos líneas tienden a converger pero la de abajo, que actúa como soporte, debe de tener un ángulo de inclinación mayor que la de arriba, que sirve de resistencia.

La psicología que subyace bajo la cuña ascendente es una situación en la que se produce un agotamiento del interés comprador. Los precios siguen al alza pero cada subida es menor que la anterior. Indica una debilidad técnica del mercado y es la antesala al cambio de tendencia.