Grifols: los seguros de impago contra la deuda se disparan a máximos de dos años

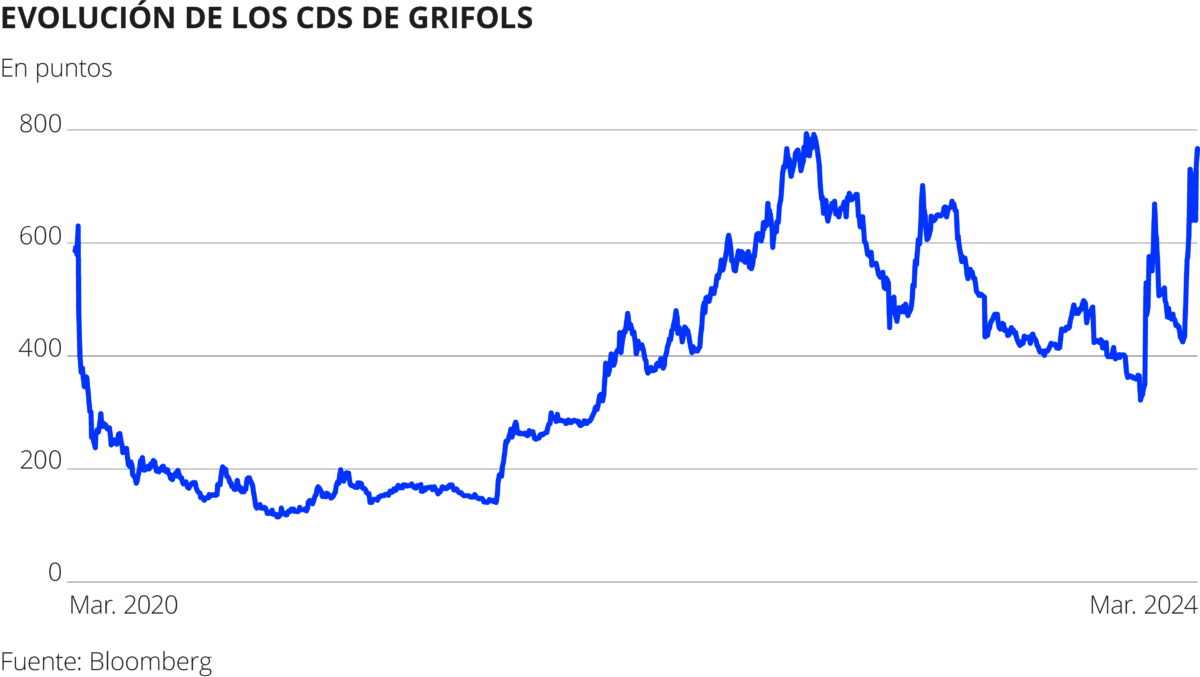

Los CDS (credit default swaps) de Grifols se disparan a máximos de dos años y reflejan el creciente riesgo de impago que tiene la deuda de la compañía

Los seguros de impago contra la deuda de Grifols, conocidos como CDS, se dispararon por encima de los 760 puntos, máximos no alcanzados desde hace dos años, después de que las agencias Moody’s y Fitch decidieran rebajar la calificación de su deuda.

En concreto, los CDS (credit default swaps) sobre los bonos de Grifols llegaron a cotizar en estos niveles, frente a los 324 puntos en que se movían en diciembre, antes del demoledor informe de Gotham City Research, de acuerdo con los datos de Bloomberg.

Se trata de niveles máximos de dos años para estos instrumentos derivados, que suelen utilizar los inversores profesionales para cubrirse ante posibles impagos de la deuda.

La subida se aceleró justo cuando Moody’s y Fitch decidieron rebajar la nota crediticia de Grifols debido a los riesgos de refinanciación de sus bonos y a la baja generación de flujo de caja libre, informó Economía Digital.

El riesgo de Grifols, en aumento

Los CDS son derivados de uso común entre los gestores profesionales como instrumentos para cubrir las carteras, pero se hicieron muy populares en la crisis de deuda de la zona euro.

Cuanto mayor es su cotización, más dinero tienen que pagar los gestores para cubrir sus posiciones, lo que significa que hay más riesgo de que el emisor de los bonos caiga en el impago.

En este caso, el fabricante de hemoderivados tiene que refinanciar en el primer semestre de 2025 dos emisiones de bonos que suman cerca de 1.900 millones de euros. La mayor parte en manos de grandes fondos de inversión especializados en productos de renta fija high yield.

En concreto, Grifols tendrá que hacer frente en febrero de 2025 al vencimiento de una emisión de bonos garantizados senior por importe de 838 millones de euros al 1,625 por ciento.

Además, en mayo del mismo año, vence otra emisión de bonos no garantizados por 1.000 millones de euros al 3,2 por ciento.

Más a medio plazo, hay una emisión de bonos garantizados por 740 millones de euros con vencimiento en noviembre de 2027, más otros 1.400 millones en deuda senior no garantizada que vencen en octubre de 2028.

Las dudas de Moody’s con la deuda de Grifols

“Si estos bonos no se refinancian al menos 12 meses antes de su vencimiento, es probable que ejerzan una mayor presión sobre la calificación”, dijeron los analistas de Moody’s para justificar su recorte.

Además, la agencia colocó la deuda del grupo en perspectiva negativa, lo que refleja que “Grifols podría no ser capaz de mejorar sus métricas crediticias como se proyecta”, dados los grandes vencimientos de deuda que tiene que enfrentar.

La hoja de ruta más sensata para refinanciar la deuda

Lo lógico será que Grifols optase por pagar su deuda en el orden de vencimiento en cascada, es decir, primero los bonos garantizados y luego el resto. Para ello cuenta con los 1.800 millones de dólares que ingresará por la venta de Shanghái Raas.

El problema es que solo los bonos garantizados de todos los vencimientos ascienden a 1.578 millones de euros. Y luego habría que pagar la deuda no garantizada.

Para los analistas de Societé Générale, la solución más sensata pasaría por renegociar con los bancos una línea de crédito rotativo en el segundo semestre de este año, para luego pagar los bonos garantizados de todos los vencimientos por importe de unos 1.800 millones de euros.

Luego, la compañía tendría que emitir 1.250 millones en nuevos bonos garantizados a medio plazo para cubrir los 575 millones restantes de los bonos garantizados que vencen en febrero de 2025 y parte de los 1.000 millones de bonos no garantizados que vencen en mayo de 2025. El resto se cubriría con la liquidez existente.

Los expertos del banco francés, uno de los apoyos más sólidos que tiene Grifols entre la comunidad de analistas, están convencidos de que Grifols puede conducir con éxito la refinanciación, lo que ayudaría a mejorar el sentimiento de los inversores.

Si esta noticia ha sido útil para ti, apúntate a nuestros boletines ¡No te decepcionaremos! También puedes añadir las alertas de finanzas.com a tus redes y apps: Twitter | Facebook | LinkedIn | Whatsapp | Flipboard. Y sigue los mejores videos financieros de Youtube.