4 de cada 10 inversores se desprenderán de deuda de petroleras

Las políticas de exclusión es la estrategia que aplican 9 de cada 10 inversores en bonos con grado de inversión al invertir con enfoque ESG. Los gestores de high yield son más permisivos

La influencia que el mercado de bonos puede tener el proceso de descarbonización mundial es cada vez más evidente a medida que las estrategias ESG se van incorporando a la industria de la gestión de activos, y no parece que estén muy alejados del giro que el Banco Central Europeo (BCE) espera dar a su cartera de deuda corporativa de cara al futuro.

Aunque sin capacidad de voto en juntas, los acreedores son muy influyentes porque también cuentan con estrategias activas de presión. El incumplir las exigencias en materia ESG de los bonistas puede provocar desinversiones y estas incrementar el coste de financiación para ciertos emisiones. El sector que hoy más se juega es el del gas y el petróleo.

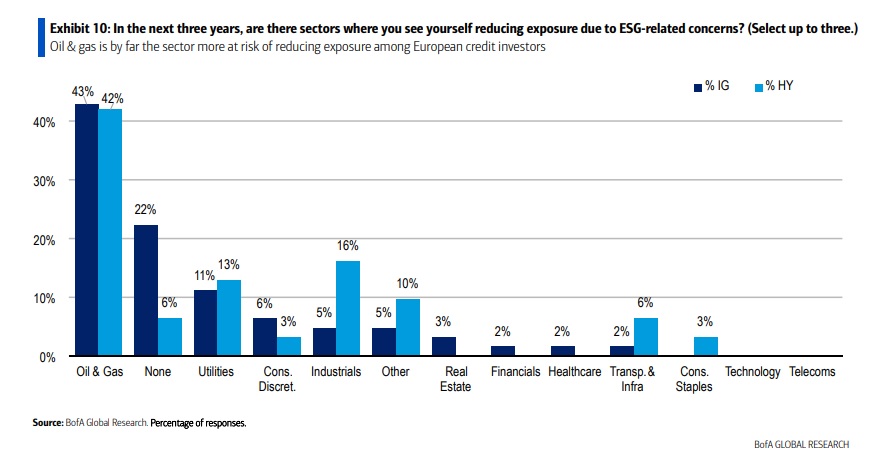

De acuerdo con una encuesta realizada por Bank of America (BofA), hasta un 40 por ciento de los inversores europeos en bonos planea reducir exposición a estas compañías a lo largo de los próximos tres años. Es la industria -y un mucha diferencia- más damnificada por esta amenaza. La segunda sería la de servicios públicos (utilities) y el porcentaje se reduce a algo más del 10 por ciento (véase gráfico), tanto en el caso de la inversión high yield como la investment grade.

A la espera de que las políticas de engagement ganen peso en las estrategias de renta fija, por el momento la exclusión es el método más utilizado por los gestores (muchos inversores de acciones la consideran el último recurso tras el engagement o el voto, porque una vez que se deshace posiciones se pierde la capacidad de influencia).

Bank of America cifra en aproximadamente el 90 por ciento de los inversores europeos encuestados la cifra de profesionales que esperan aplicar políticas de exclusión de emisiones en los próximos años.

Un 90% de los inversores europeos aplicará exclusiones en los próximos años

«Es muy probable que los inversores europeos recurran a las exclusiones basadas en en sectores por razones ESG. Esa fue la respuesta al menos de un 75 por ciento de los inversores high yield consultados y de un 90 por ciento de los investment grade», avanza BofA. «Nuestras conversiones nos indican que este enfoque estaría alineado con las preferencias del cliente final», valora.

La dificultad para los sectores más señalados es que por el momento no se discrimina por ‘calidad’ ESG del emisor cuando se toma la decisión de excluir a una industria.

La mayoría de inversores todavía no discriminan por calidad ESG en los sectores más señalados

Casi la mitad de los profesionales (45-40 por ciento) reconoce que es el factor que pesa más a la hora de optar por eliminar un tipo de negocio de la cartera, frente al tercio que optaría por las exclusiones alineadas con la calificación ESG de cada compañía.

La principal preocupación de los gestores en lo que se refiere a aspectos ESG es lo medioambiental, pero la gobernanza es el segundo punto más importante para los inversores en high yield.

El porcentaje de quienes se fijan en la G es notablemente más elevado que en el caso de los profesionales enfocados a la gestión de deuda con grado de inversión (un 28 por ciento, frente a un 14 por ciento).

«El compromiso con las comunidades en las que operan, las retribuciones de los ejecutivos y la cadena de proveedores son algunas de las temáticas que se encuentran al final de la lista», enumera BofA.