Resultados 2021. La sostenibilidad se traduce a euros por primera vez

La taxonomía llega a las cotizadas españolas, que convierten por primera vez esta temporada la sostenibilidad en magnitudes financieras. Sin embargo, la complejidad de la norma dificulta su comparabilidad entre empresas y entre ejercicios

Para la aldea ESG, la temporada de resultados que ya está dando sus primeros pasos va a tener unas implicaciones distintas que para el resto del mundo. Tras teorizar sobre la taxonomía de las actividades sostenibles durante muchos meses, las compañías no financieras tendrán que traducir a magnitudes financieras en qué grado su negocio está adaptado a la clasificación de actividades ‘verdes’ aprobado en el reglamento europeo.

La traslación de la taxonomía a las cuentas de resultados no va a ser un proceso sencillo porque se aplicará por etapas y los datos que se publicarán de las cifras de 2021 no serán comparables con las de 2022, por lo que podría dejar margen a las interpretaciones erróneas o a que algunas empresas traten de parecer más verdes de lo que realmente son.

«En los resultados de 2021 lo que vamos a ver es una primera prueba», explica Senén Ferreiro, socio fundador de Valora Consultores. «Las compañías tienen que explicar si son elegibles», puntualiza. «En 2023, cuando se presenten los resultados de 2022, tendrán que confirmar su grado de alineación con la taxonomía ya de una forma mucho más técnica, por lo que los datos no serán comparables», avanza.

Las cifras que acompañan a los resultados de 2021 son una especie de «prueba» pero relevante para la reputación

El concepto de eligibilidad es complejo y la redacción de la normativa lo aclara muy poco. «Del 1 de enero de 2022 al 31 de diciembre de 2022 las empresas no financieras solo divulgarán la proporción de actividades económicas elegibles y no elegibles según la taxonomía en su volumen total de negocios», recoge el texto legal.

En términos prácticos, la elegibilidad estaría muy ligada, por tanto, al propio modelo de negocio (en teoría es mucho más elegible una ‘utilitie’ que una ‘teleco’ o un fabricante de componentes de automóvil, por ejemplo).

Así, las empresas expuestas a actividades de generación verde, por ejemplo, contarán con mucha capacidad para ser elegibles y podrán aportar cifras elevadas y referencias financieras altas, que ahora mismo pueden darles algunas ventajas competitivas en su ‘narrativa’ de marketing verde-financiero.

«Se presentarán varios datos financieros concreto, como el CAPEX (inversiones), el OPEX (gastos) y el ‘turnover’ (volumen de negocio)», enumera Tomás Conde, director de ESG y Sustainable Finance en la consultora financiera y de riesgos NWorld y ESG senior advisor en AERI.

Aunque la solución más sencilla para las empresas que se encuentran fuera de la lista de actividades de la taxonomía sería no aportar ninguna información al respecto, es un punto polémico por el posible impacto reputacional de a ojos del mercado se interprete como que es nada sostenible, en pleno boom del activismo climático, y con las políticas de comunicación ligadas a la sostenibilidad en máximos nunca visto.

Los posibles riesgos reputacionales abren la puerta a que cada compañía calcule la elegibilidad de algunas de sus actividades de forma distinta, lo que va a dificultar su comparabilidad entre ellas. Además solo se referirá a los datos de mitigación del cambio climático y adaptación al cambio climático.

Para acercarnos más a unas cifras más comparables tendremos que esperar a 2023, donde ya sí que se podrá comparar más fácilmente cómo cada sector, al incluirse el «alineamiento».

Así, sobre la base de la actividad de 2022, las cotizadas darán un paso más al año que viene, porque tendrán que publicar el alineamiento de sus inversores, gastos y volumen de negocio con la taxonomía y, en este caso, «se tendrán que referir no solo a los dos objetivos actuales sino también a los otros cuatro objetivos de la taxonomía, que están en proceso elaboración en este momento», avanzan desde KPMG.

Los ‘pesos pesados’ obligados

No todas las compañías cotizadas, sin embargo, están obligadas a publicar información este año; una cuestión que desde la consultora y auditora reconocen que ha sido objeto de un «profundo» debate.

«El reglamento delegado alude a aquellas empresas a las que obliga la Directiva de Información No Financiera. No se refiere a las normas con las que los estados miembros han traspuesto esta directiva, que en cada país ha podido ampliar el alcance de compañías obligadas, como es el caso de España», señala.

Esto ha provocado que la aplicabilidad de la taxonomía se quede solo en el ámbito de las grandes empresas. «El Instituto de Censores Jurados de Cuentas de España ha publicado recientemente una guía con su interpretación. Según su análisis, la Taxonomía aplicará por el momento (hasta que entre en vigor la nueva Directiva de Información Corporativa de Sostenibilidad) a las empresas que sean PIE, que tengan más de 500 empleados, y que sean consideradas empresas grandes», repasa KPMG.

Es un alcance menor al de la información no financiera, que ya es obligatoria para las empresas a partir de 250 empleados.

Los primeros anticipos

Esta no obligación, sin embargo, no quiere decir que no existe la posibilidad de que las empresas no obligadas aporten datos durante la presentación de resultados; especialmente si la ‘foto’ es especialmente positiva para ellas. Es decir, si son altamente ‘elegibles’.

De hecho, ya son varias cotizadas las que ya han ido probando a distribuir esta información al mercado a los largo de los últimos meses; siendo las compañías de ‘servicios públicos’ algunas de las más activas.

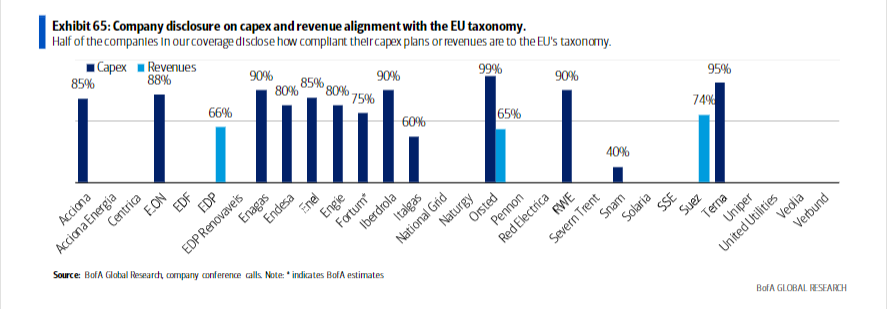

En un informe reciente, Bank of America especificaba, dentro de su universo de cobertura, quienes ya estaban dando ese paso y especificando cómo de alineados estaban sus planes de inversión con la taxonomía o también su volumen de ingresos (véase gráfico inferior).

Empresa españolas como Acciona, Enagás, Endesa o Iberdrola ya han dado el paso de avanzar esa información, aunque en todos los casos ligada a sus planes de inversiones. En todos los casos, al menos el 80 por ciento del ‘capex’ previsto estaría ya alineado con la clasificación actual incluida en la taxonomía.