Diez IBEX para sacar partido al medio plazo

Las empresas cotizadas con notas de riesgo 'bajo' en sostenibilidad son las que estadísticamente mejor se comportan a tres años. Analizamos las que lucen mejores recomendaciones

La industria de la inversión continúa tratando de dilucidar si el comportamiento de las empresas en bolsa es distinto dependiendo de su mejor o peor perfil ESG, y poco a poco la estadística va ofreciendo algunos datos.

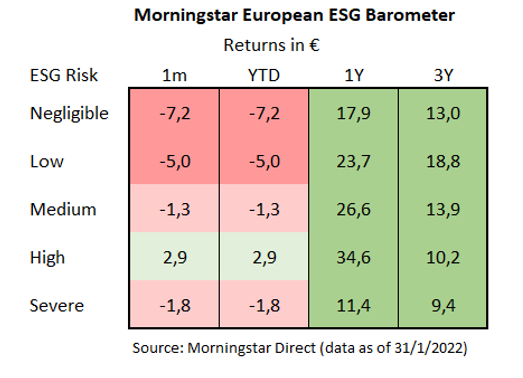

Morningstar es uno de los que acaba de presentar un análisis. Ha cruzado las notas de sostenibilidad de Sustainalytics con la evolución de mercado y ha descubierto que a medio plazo la «clase media» en calificaciones (aquellas con una calificación low y medium) son las que se comportan mejor a medio plazo (las rentabilidades están ajustadas a la capitalización bursátil).

«Sustainalytics clasifica a las compañías en 5 grupos: Riesgo Insignificante (Negligible), Riesgo Bajo (Low), Riesgo Medio (Medium), Riesgo Alto (High) y Riesgo Severo (Severe)», explica Morningtar.

Bajo ese parámetro, el IBEX sería un buen candidato a ofrecer buenas rentabilidades a medio plazo porque prácticamente todas las compañías del principal índice español están calificadas actualmente con una nota comprendida entre low y medium.

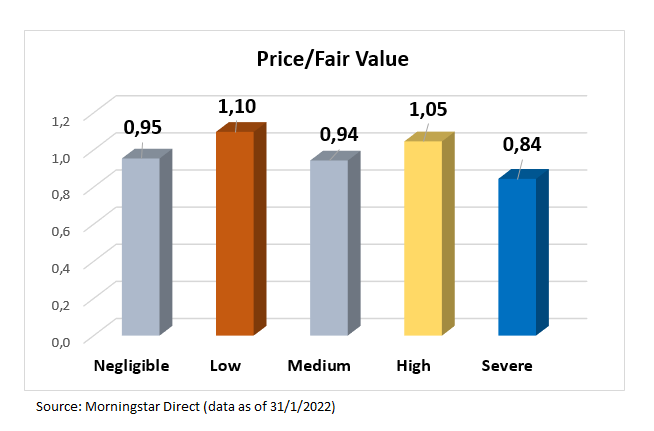

Entre las primeras, que teóricamente ofrecen más recorrido a medio plazo pero que, sin embargo, tendrían el problema de cotizar relativamente más caras (véase el segundo gráfico), existen hasta diez nombres propios que contarían con buenas recomendaciones.

Teniendo en cuenta los datos de Bloomberg, entre los valores con nota ‘low’ de Sustainalytics, Cellnex, Merlin, Indra, CIE Automotive, ROVI, Endesa, Colonial, Inditex, Caixabank y Acciona contarían con más de un 50 por ciento de recomendaciones de compra (véase tabla).

Si la corrección del mercado profundiza y la estadística es extrapolable al futuro, estas empresas en teoría podrían tener un buen comportamiento pensando en el medio plazo.

Potencial por encima del 10%

Para el consenso de analistas en este grupo existirían unas cuantas oportunidades ya, que se podrían consolidar en el caso de que las bolsas -pendientes del conflicto en Ucrania-.

Cellnex, que es la que contaría ahora mismo con un volumen de recomendaciones de compra más alto, también es una de las que cotizaría más alejada de su valor teórico, que estaría un 70 por ciento por encima de su cotización actual (se deja más de un 20 por ciento este año).

Sus resultados anuales, que presentará el próximo 25 de febrero, será un buen momento para que los analistas revisen sus valoraciones y se replanteen si, tras el descenso, es necesario recortarla.

Junto a la compañía que lidera Tobías Martínez, otras como Indra, CIE, Endesa, Colonial, Inditex o Acciona también estarían cotizando más de un 10 por ciento por debajo de su precio objetivo a doce meses.