Los fondos ESG que lideran la remontada

La tendencia del mercado favorecerá las carteras de fondos ESG los próximos meses. Los rendimientos de doble dígito vuelven a los activos verdes

Desde octubre, como muchos estrategas vaticinaban (basados en datos históricos) los activos de riesgo registraron alzas importantes. En este movimiento alcista se han visto acompañados por los índices ESG que, al igual que el resto de los indicadores, habían sufrido caídas de doble dígito hasta el tercer trimestre de este turbulento 2022, marcado por complejidades diversas tanto desde el punto de vista geopolítico como económico.

El MSCI ESG Leaders, desde inicio de octubre hasta el 11 de noviembre, se revalorizaba un 10,32 por ciento, mientras el MSCI ACWI subía un 9,69 por ciento, con lo que en el año reducían las caídas hasta el –19 por ciento y -18,04 por ciento, respectivamente.

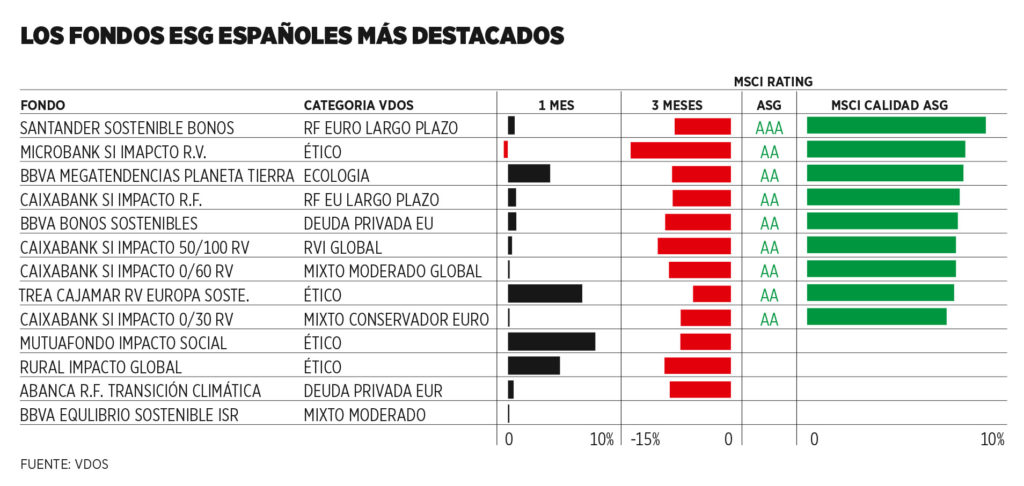

Según los últimos datos disponibles en VDOS y con el nuevo lanzamiento de Santander AM, existen un total de 15 fondos artículo 9 de gestoras españolas, con Caixabank AM siendo la líder, con cinco fondos artículo 9, BBVA con tres, Banco Santander ahora con dos, mientras que Abanca, Magallanes, Gescoperativo, Mutua y Trea, uno cada una.

Por su parte, entre las gestoras extranjeras cuyo producto es comercializado en España hay cerca de 280 fondos clasificados como artículo 9, destacando gestoras como Candriam y Axa con veinticuatro fondos art. 9; BNP Paribas con veintitrés o Amundi con más de veinte.

Los fondos españoles más rentables

Entre los catorce fondos artículo 9 que había hasta antes del lanzamiento del Santander la semana pasada, cuatro alcanzan rentabilidades superiores al 5 por ciento en el mes, con Mutuafondo Impacto Social a la cabeza y con rentabilidad de doble dígito, aunque sin rating de calidad ASG de MSCI.

No obstante, nueve de esos fondos tienen rating y se posicionan con rentabilidades positivas casi todos ellos en el periodo de un mes.

Si se analiza el Mutuafondo Impacto Social, que alcanza una rentabilidad mensual del 11,2 por ciento (la mayor entre los fondos art. 9 españoles), encontramos una cartera de renta variable europea sin restricción de capitalización de mercado, invertida a un 90,32 por ciento (según datos del reporte trimestral emitido a la CNMV), y de las 28 posiciones que la constituían sólo una registró rentabilidad negativa en el mes, Sanoma (la mayor empresa de medios de comunicación finlandesa), que cayó un -9,46 por ciento.

Mutuafondo Impacto Social avanza un 11% en un mes, la mayor subida entre los fondos españoles

Los buenos datos de la producción industrial de Alemania en septiembre, aunado a los anuncios de reapertura en China y los menores datos de inflación en los EEUU sirvieron para que los mercados se animaran e impulsaran aún más las ganancias registradas desde inicio de octubre.

Entre las compañías que más contribuyeron al destacado desempeño del Mutuafondo Impacto social se encuentran:

Dos compañías francesas, una del sector salud Biomeriwux, especializada en el diagnóstico in vitro, con un alza del 24,24 por ciento; y Alstom, centrada en la generación de electricidad y fabricación de trenes y barcos, que subió nada menos que un 38,7 por ciento.

El grupo financiero italiano Intesa Sanpaolo, con un peso del 4,04 por ciento, tuvo una ganancia en el mes del 26,35 por ciento.

Dos inmobiliarias alemanas, como Vonovia que subió el 24,85 por ciento, y LEG Immobilien, con una ganancia de 19,24 por ciento.

Otra alemana, pero en este caso la productora de semiconductores Infineon Technologies, que se anotó un 22,82 por ciento de ganancia mensual.

La química suiza Sika AG que, con una ponderación del 3,08 por ciento, obtuvo una ganancia en el mes del 24,89 por ciento.

Las otras posiciones en la cartera también tuvieron rentabilidades positivas, que van entre casi un 3 por ciento hasta rondar el 20 por ciento.

El segundo fondo más rentable en el mes es Trea Cajamar RV Europa Sostenible, otro fondo ético, con una rentabilidad del 9,46 por ciento y con una cartera que se caracteriza por el uso de derivados.

El buen comportamiento del sector financiero, industrial y consumo discrecional explica el interesante desempeño mensual del fondo.

En el sector financiero, las compañías que más rentabilidad sumaron fueron ING y Allianz, con avances mensuales de 20,17 por ciento y 19,85 por ciento, respectivamente, mientras que por el lado del industrial estuvieron Airbus, 15,92 por ciento, y Clasquin, 4,58 por ciento.

En consumo discrecional, Cie Automotive repuntó el 3,4 por ciento mientras que Louis Vuitton subió un 12,96 por ciento. Además, según comentó el gestor, vendieron en su totalidad la empresa salmonicultora, Mowi, ante una bajada de calificación en uno de los PIAS por parte de Clarity que provocaba un incumplimiento del fondo con respecto al índice.

Fortaleza internacional

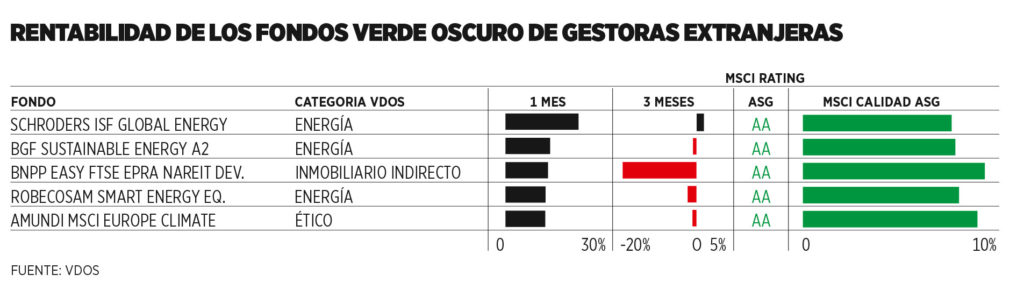

Respecto a los fondos artículo 9 de las gestoras extranjeras cabe destacar que los cinco primeros por rentabilidad reportan ganancias mensuales de doble dígito, con dos de ellos obteniendo el mayor rating ASG de triple A y también con puntuaciones altas de calidad ASG.

Estos dos fondos son el Amundi MSCI Europe Climate Transition, con una rentabilidad a un mes del 14,1 por ciento y el BNPP Easy FTSE EPRA NAREIT Developed Europe ex UK alcanzando el 15,09 por ciento en un mes. Ambos son ETF.

Sin embargo, entre los fondos más rentables destacan tres de la categoría de energía. El primero de ellos, el Schroder ISF Global Energy Transition, con una rentabilidad cercana al 20 por ciento y el único en positivo también a tres meses.

El fondo muestra una alta ponderación al sector industrial y tecnológico, así como a utilities. Entre ellos están representados más del 80 por ciento de los activos.

Entre las posiciones que explican el buen desempeño del fondo destacan SolarEdge con una ponderación del 5 por ciento y rentabilidad cercana al 50 por ciento en el mes; Vestas Wind System, con una rentabilidad mensual del 27,35 por ciento y una ponderación en la cartera cercana al 7 por ciento; la coreana LG Chem, que gana más del 26 por ciento y un peso del 4,2 por ciento, así como Samsung, con un peso superior al 4,7 por ciento y una rentabilidad también superior al 25 por ciento.

El beneficio de la prudencia

Las gestoras españolas están mostrando un fuerte empeño en lanzar productos con sello ESG. El último lanzamiento ha sido el de Santander AM, que dio a conocer el Santander Prosperity, constituido en colaboración con la ONG RED, un fondo con objetivo de inversión social clasificado como artículo 9, y que invertirá en renta variable global con un enfoque multitemático.

Destinará, al menos, el 30 por ciento de sus ingresos a actividades vinculadas a las Objetivos de Desarrollo sostenibles (ODS) de las Naciones Unidas y donará el 15 por ciento de sus comisiones para promover proyectos de RED en Latinoamérica.

Las gestoras españolas están siendo muy prudentes a la hora de clasificar sus fondos de acuerdo con la normativa SFDR (Sustainable Finance Disclosure Regulation) de la UE, ya que tan solo hay 15 fondos «verde oscuro», cuando entre las gestoras extranjeras el número se multiplica por casi 19 veces.

Esto supone asumir un mayor riesgo de ser degradados, según algunos análisis llevados a cabo por ESG MainStreet Partner. También apunta que podría haber más de una quinta parte de fondos artículo 9 con riesgo de degradación debido a que puntuaban con una calificación ESG inferior a 3 sobre 5. ● Un artículo de Consuelo Blanco (revista Inversión).